一般纳税人税务注销

公司由于经营不善或者跨区问题,都有可能导致税务注销。由于纳税人分为小规模纳税人和一般纳税人,他们的税务注销也有区别。一般纳税人比小规模纳税人复杂一点,需要走查账注销。 不管是小规模纳税人还是一般纳税

2024.05.18

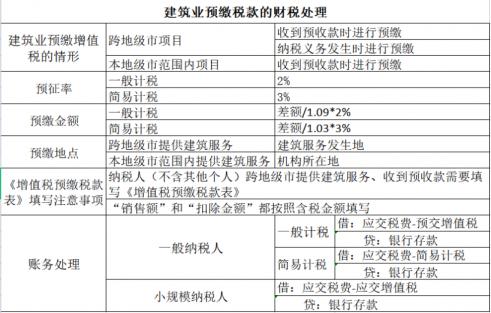

例1:某建筑公司为增值税一般纳税人,承接了一个跨省项目。该项目为包工包料提供建筑服务,采用一般计税方法计税。含增值税总包款为3000万元,含税分包款为1000万元;2020年7月10日甲项目收到500万元预付工程款;2020年11月15日项目完工,收到2500万元工程款,并支付1000万元分包款。

解析:1、跨省提供建筑服务,收到预收款时增值税纳税义务未发生,但需要向建筑服务发生地税务机关预缴增值税=5000000/1.09*2%=91743.12(元);

账务处理:

借:银行存款 5000000

贷:预收账款 5000000

借:应交税费-预交增值税 91743.12

贷:银行存款 91743.12

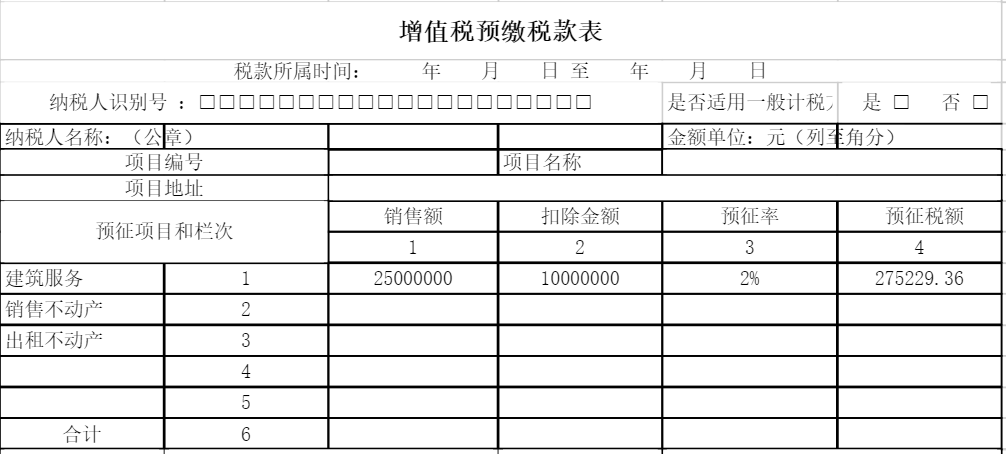

2、跨省提供建筑服务,纳税义务发生时需要向建筑服务发生地税务机关预缴增值税=(25000000-10000000)/1.09*2%=275229.36(元)

账务处理:

借:应交税费-预交增值税 275229.36

贷:银行存款 275229.36

3、填写《增值税预缴税款表》

例2:某建筑公司为增值税一般纳税人,承接了一个跨省项目。该项目为甲供工程提供的建筑服务,选择了简易计税,含税总包款为1000万元,含税分包款为100万元。2020年8月收到300万元预付款;2020年12月工程完工,收到700万元的工程款,并支付了100万元分包工程款。

解析:1、跨省提供建筑服务,收到预收款时增值税纳税义务未发生,但需要向建筑服务发生地税务机关预缴增值税=3000000/1.03*3%=87378.64(元)

账务处理:

借:银行存款 3000000

贷:预收账款 3000000

借:应交税费-简易计税 87378.64

贷:银行存款 87378.64

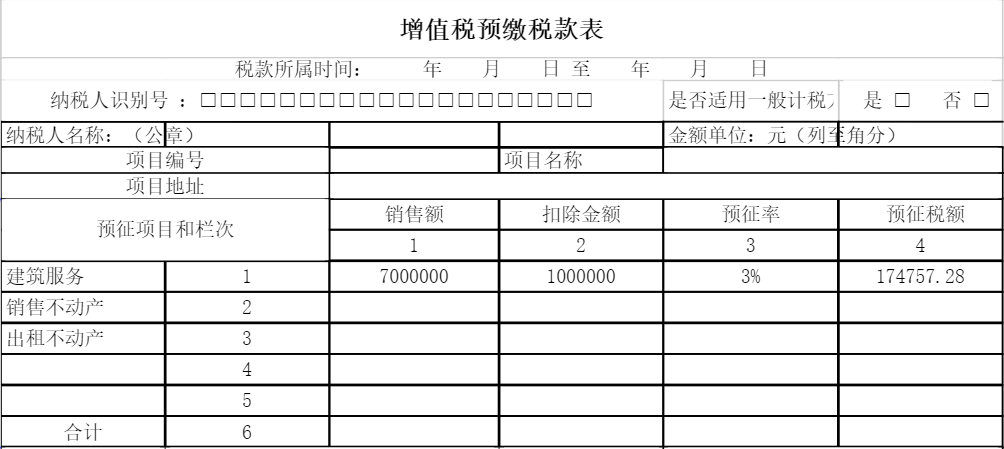

2、跨省提供建筑服务,纳税义务发生时需要向建筑服务发生地税务机关预缴增值税=(7000000-1000000)/1.03*3%=174757.28(元)

账务处理:

借:应交税费-简易计税 174757.28

贷:银行存款 174757.28

3、填写《增值税预缴税款表》

提示:本文仅供参考使用,欢迎大家交流学习!

公司由于经营不善或者跨区问题,都有可能导致税务注销。由于纳税人分为小规模纳税人和一般纳税人,他们的税务注销也有区别。一般纳税人比小规模纳税人复杂一点,需要走查账注销。 不管是小规模纳税人还是一般纳税

2024.05.18问:墨子老师,您好!我是一家一般纳税人的个体工商户,请问我们现在缴纳的城建税和教育费附加也能享受减半征收吗?答:感谢您的提问!根据财政部、税务总局2022年第 10 号公告规定,自2022年1月1日至

2024.05.18导读:一般纳税人和小规模纳税人都可以开具普票,那么一般纳税人开具普票如何纳税?这个问题可能是还有很多的新手都不太明白的,一般纳税人缴纳的税率是多少?针对两个问题,以下是会计学堂小编的详情解答内容:一般

2024.05.17由于受头条文章标题字数限制,严格讲这个预警指标的准确标题是:“增值税一般纳税人全年累计有一般计税、简易计税、免税、不征税项目无增值税进项税额转出”。这个预警指标监控的是增值税一般纳税人是否对混用的除固

2024.05.16咱们先来了解一下最新政策哈 国家税务总局和财政部联合下文 为进一步支持小微企业发展,财政部、税务总局近日联合发布《关于明确增值税小规模纳税人免征增值税政策的公告》(财政部 税务总局公告2021年第1

2024.05.18